Bidik Rp266,88 Miliar Dari IPO, ELPI Bakal Tambah Kapal Hingga Bangun Kantor Pusat

SURABAYA, iNews.id – PT Pelayaran Nasional Ekalya Purnamasari Tbk (ELPI) melakukan penawaran umum perdana (initial public offering/IPO) sebanyak 1,1 miliar saham baru atau 15% dari modal. Di mana akan ditempatkan dan disetor penuh setelah IPO dengan nilai nominal Rp100 per saham.

Adapun perseroan menawarkan harga IPO di kisaran Rp190 - Rp240 per saham, dan berharap bisa bidik dana Rp266,88 miliar.

Adapun sebagai penjamin pelaksana emisi efek adalah PT Trimegah Sekuritas Indonesia Tbk yang menjamin dengan kesanggupan penuh terhadap penawaran umum perdana saham ini.

Direktur Utama PNEP Eka Taniputra memastikan, dana hasil IPO untuk pengembangan bisnis ELPI, bukan untuk membayar utang usaha. Sehingga dia yakin calon investor dan pasar akan menyambut baik atas listing ELPI.

Calon investor dapat melihat prospektus dan kinerja keuangan ELPI dalam 2 tahun terakhir yang telah di audit.

"Saat ini ELPI telah memiliki dan mengoperasikan kapal lebih dari 100 armada. Dalam 2 tahun kedepan ELPI telah mempunyai business plan diantaranya pengadaan beberapa kapal Offshore Support Vessel (OSV)," katanya saat public expose di kantornya, Kamis (14/7/2022).

Selain itu, kata dia, perseroan juga melakukan ekspansi usaha operasional di Malaysia dengan penyertaan saham 49 persen atas perusahaan Kazo Marine Sdn Bhd.

Pihaknya juga akan membangun kantor pusat perseroan dan training center. Semua dana investasi yang dibutuhkan sekitar Rp200 hingga Rp250 miliar.“Kami optimis dana tersebut akan tercukupi dari dana IPO," terangnya.

Eka menambahkan, operasional ELPI akan memberikan multiplier effect bagi pertumbuhan ekonomi di Surabaya dan Jawa Timur. Karena ELPI juga mempunyai anak perusahaan dan afiliasi yang berdomisili di Gresik.

PNEP dalam kegiatan eksplorasi minyak dan gas atau Marine Contractor telah dipercaya untuk memberikan dukungan dari Kontraktor Kontrak Kerjasama (K3S) berdasarkan tender dari Satuan Kerja Khusus Pelaksana Kegiatan Usaha Hulu Minyak dan Gas Bumi (SKK MIGAS).

“Sejumlah klien kami antara lain Kementrian Perhubungan, Pertamina Hulu Mahakam, Pertamina Trans Kontinental, Total E&P Indonesia, BP Petroleum, Petronas, Chevron, Medco Energi dan lain sebagainya,” tandas Eka.

Dia menambahkan, persiapan IPO telah dilakukan sejak akhir tahun 2021 dan berhasil memenuhi compliance aspek legal, aspek keterbukaan dan aspek akuntansi sebagaimana disyaratkan oleh Otoritas Jasa Keuangan (OJK) dan Bursa Efek Indonesia (BEI).

"Target listing kami dilaksanakan pada awal Agustus 2022 dengan kode emiten ELPI,” imbuhnya.

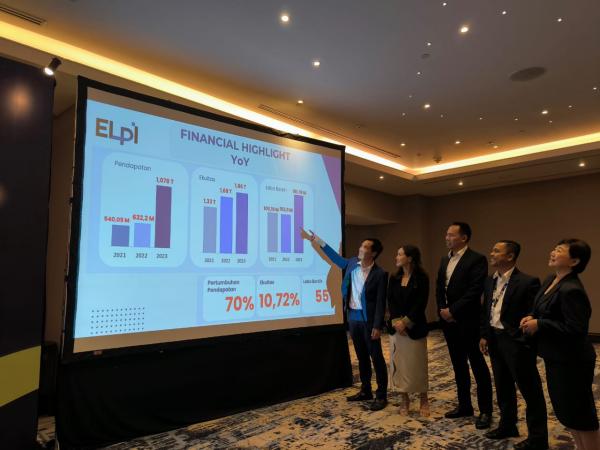

Direktur Keuangan ELPI Efilya Kusumadewi menjelaskan, aset dan ekuitas perusahaann dari tahun ke tahun terus mengalami kenaikan yang cukup signifikan. Bahkan pada saat pandemi COVID-19.

"Kami bisa melewati krisis tidak hanya pandemi, tapi juga krisis minyak di tahun 2015 dimana harga minyak turun drastis serta krisis keuangan global," katanya.

Sementara itu, Corporate Secretary ELPI Wawan Heri Purnomo mengatakan, ELPI mempunyai dua company afiliasi yang bergerak di bidang shipyard atau galangan di Gresik dan Samarinda, dengan jenis usaha perbaikan dan pemeliharaan kapal. Ini menjadi salah satu keunggulan dari ELPI dibanding perusahaan lain dalam bisnis offshore.

"Sehingga, jika terdapat kendala maka dapat dengan cepat dilakukan penanganan," katanya.

Editor : Ali Masduki